|

DocList.Ru: Статьи19.06.2009 |

Для чего нужен фундаментал? |

|

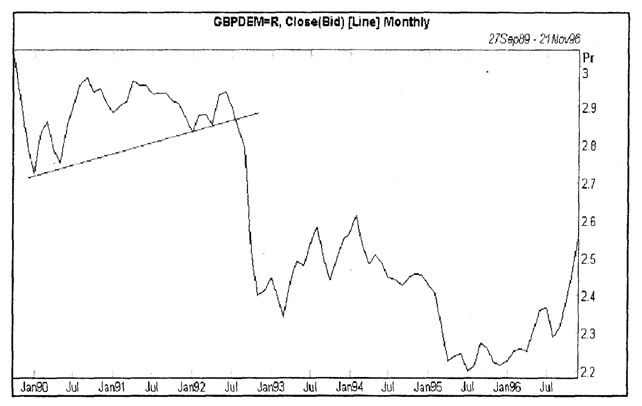

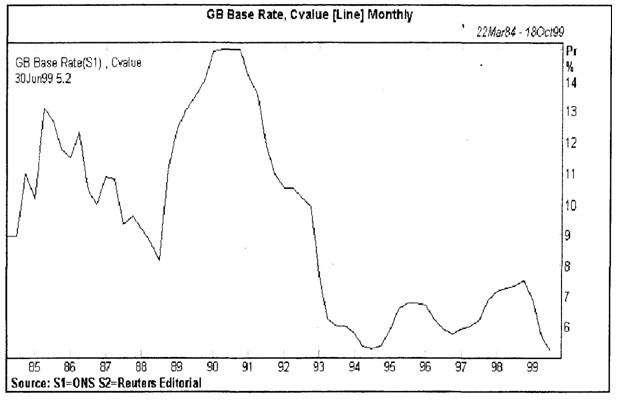

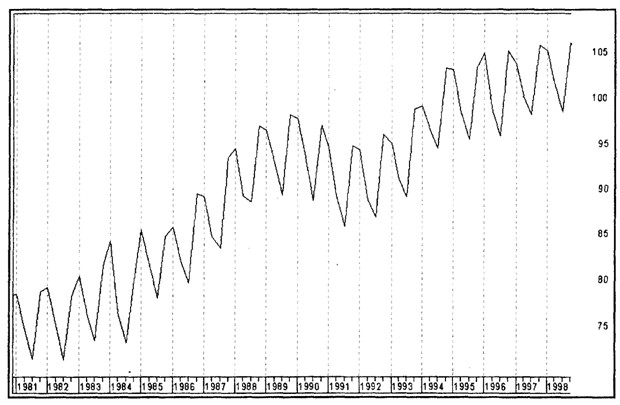

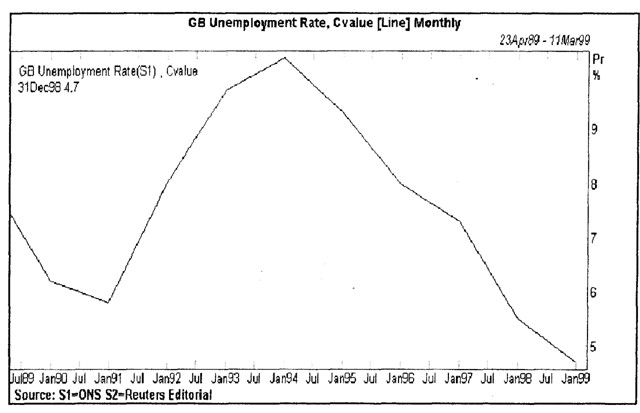

Сегодня всем понятно, что неотъемлемым свойством деловой активности в условиях рынка является риск, то есть, попросту говоря, реально достигнутый результат операции, проекта, конкретной сделки очень часто оказывается не тем, какой был запланирован, когда принималось решение. Но считается, что торговля на финансовых рынках (спекуляция) является особенно рискованным занятием именно потому, что из-за сложности и непредсказуемости поведения рынков можно понести убытки, и никогда нет уверенности в положительном результате операций. Многих это отталкивает от работы на финансовых рынках, несмотря на то, что именно сейчас она становится вполне доступной благодаря электронным технологиям связи и мощным программным пакетам анализа данных. В действительности, каждому, кто участвовал в каком-либо бизнесе, хорошо известно, что расхождение планов и реальных результатов является неизбежным не только в спекулятивных операциях. Неожиданные изменения экономической или политической ситуации, погодные факторы или даже природные катастрофы, а также просто проблемы или неисполнительность Вашего партнера - сколько угодно можно перечислить причин для того, чтобы от Вашего бизнес-плана остались одни несбывшиеся надежды. Риск, то есть несовпадение запланированного результата и фактического, есть неотъемлемая принадлежность экономической деятельности в условиях рынка. Единственный способ избежать риска - это ничего не делать. Что, впрочем, также связано с вполне понятным риском. Все сложившиеся на сегодня подходы к организации эффективного поведения в изменчивой экономической среде можно сгруппировать в два направления: В области финансовых рынков существуют свои технологии страхования, ограничения и контроля рисков. Они рассматриваются в отдельных руководствах по методам управления капиталами. Здесь же мы займемся первым из указанных направлений - прогнозированием, суть которого состоит в надежде на то, что если правильно предугадать будущее и на основе этого принять правильное решение, то и результат будет положительным. Главный вопрос - как предугадать это будущее? В применении к финансовым рынкам количественные методы прогнозирования подразделяются, как известно, на две группы существенно различных подходов: И технический, и фундаментальный анализ - это статистика рынков. Но фундаментальный анализ смотрит на рынок иначе, чем технический. Сколь бы ни был велик Рынок, он все же является частью большей Вселенной, и многое происходящее в ней, оказывает влияние на динамику курсов. Изменения в экономике торгующих стран, политические выборы, регулирующие действия финансовых властей, те же природные катаклизмы, планы и стратегии развития компании, крупные сделки, слухи и многое другое - все это сказывается на валютных курсах. И если одни из этих событий невозможно предвидеть, то другие являются вполне плановыми (например, время публикации экономических новостей расписано на месяцы вперед) или вполне прогнозируемыми. Следовательно, если построить разумные и своевременные прогнозы, то можно предвидеть и будущие движения ценовых котировок, из которых уже извлечь свою выгоду. Фундаментальный анализ в применении к рынку изучает международные экономические, финансовые и политические факторы, их взаимосвязь, а также факторы внутреннего рынка, определенного сектора, финансовые показатели отдельно-взятой компании. Таким образом, он видит то, чего нет на графиках. Сегодня еще нет, но завтра уже появится и станет предметом технического анализа. Любое движение цены получит тогда свое графическое истолкование, которое можно будет использовать в прогнозах и для открытия позиций. Но уже послезавтра. А если правильно и вовремя истолковать события, происходящие за графиком сегодня, то завтра уже можно получить прибыль. Изучение фундаментального анализа - это в большой степени просто изучение самого рабочего места трейдера, его торгового зала, расположенного сразу во всех часовых поясах земного шара. Мало кто сегодня имеет достаточный жизненный опыт для того, чтобы свободно ориентироваться в том, что происходит в этом торговом зале, во всех его уголках. А знать это надо, и знать достаточно детально, поверхностного представления, интуиции тут недостаточно. Тот, кто отказывается тратить время на изучение той стороны жизни валютных рынков, что проходит за экранами мониторов, по которым бегут графики валютных курсов, просто дает фору и отдает деньги другим. Вряд ли кто будет в состоянии оценить его душевную доброту. Легендарным примером правильного понимания, своевременного предвидения и удачного использования сложившейся ситуации, вошедшим в историю и фольклор валютного рынка, являются операции Д. Сороса, использовавшего назревавшее падение британского фунта. Случилось так, что (как теперь уже для всех очевидно) фунт вошел в эту валютную систему со слишком высоким обменным курсом по отношению к другим валютам. По отношению к немецкой марке его курс был установлен на уровне 2,95 марок за фунт. Время было для Европы нелегкое – после объединения Германии и других известных событий во многих экономиках было немало проблем. В Англии экономика также находилась на нижней стадии экономического цикла, сопровождаемой (см. графики): - высокой инфляцией и высокими процентными ставками, Встает вполне резонный вопрос: возможно ли торговать, не зная и не изучая фундаментального анализа? Определенно можно сказать, что да. Очень многие так и делают. Изобилие увлекательно (иногда и завлекательно) написанной литературы по торговле, кажущаяся простота основных принципов технического анализа и доступность компьютерных сервисов, пакетов технического анализа, поддерживающих весьма дружественный диалог с пользователем (почти каждый из которых считает себя компьютерным профессионалом) - все это позволяет легко и безболезненно пройти ступени первоначального ознакомления с предметом и сразу же приступить к практическим операциям. Бывает, что потом человек попадает в полосу неудач, когда все, кажется, понимаешь правильно, все знаешь и умеешь в соответствии с лучшими методиками, а убытки следуют за убытками. Тогда инвестор начинает искать причины неприятностей во всем: обвинять дилинговый центр в плохом сервисе, брокера - в некорректном котировании валют. В итоге он обосновывает концепцию о том, что весь этот бизнес - пирамида для обмана народа и т.д. Редко у кого в таком состоянии хватает объективности спросить себя, зачем он пришел на этот рынок, и честно ответить – чтобы отнять у других деньги. |

|